他一生与爱迪生同死,11次拒绝诺贝尔奖,放弃成为世界首富,为了科学事业从未结婚,每天只睡2小时,拥有700项发明,被称为“上帝”。最后,他死于贫困。TESLA最初被人们铭记为神秘而迷人的交流电之父。如今,这个名字延续了新能源汽车领域前辈的传统,并继续发光发热。然而,华尔街的投资经理认为它面临着巨大的破产风险,媒体质疑他的产品质量,同行愤怒地斥责他“烧钱”,时机即将到来。然而,即便如此,在经历了今年第一季度的意外亏损后,特斯拉的股价迅速反弹,距离历史最高价格只有一步之遥。这种反价值投资现象背后的逻辑是什么?

从现金流来看特斯拉,熟悉特斯拉的人见证了它不断受到质疑的过程。首先是糟糕的财务状况。2017年,特斯拉的年亏损达到22亿美元,年收入118亿美元,占亏损的18%!

这是一个严重的损失吗?让我们将他的亏损率与一些知名公司进行比较。

显然,特斯拉与“市值第一公司”苹果21%的利润率之间存在很大差距,即使与通用和福特等传统车企相比也是如此,这是丑陋的。

上图显示,特斯拉实际上已经亏损多年,灰色是营收,红色是亏损。一家常年亏损的公司怎么能坚持到现在?对不起,这在美国梦中是可以的。原因是特斯拉并不缺乏现金,而且拥有源源不断的“水源”。让我们先讲一个故事:如果你有现金袋,假设公司盈利,你会投入一些钱。如果你亏损了,你需要从现金袋里拿出一些钱。需要注意的是,这个口袋里的钱永远不能为零,否则公司就会破产。画一个关键点,破产的定义是公司没有现金,不能继续经营,而不是亏损。这是现金流理论,也是所有现代企业管理的基石。事实上,每年亏损的不仅是特斯拉公司,还有包括巨头亚马逊在内的许多公司。因此,讨论特斯拉破产的关键是,特斯拉的现金袋什么时候会枯竭,2018年还是2019年?现金为王。事实上,企业现金的来源和支出有三个渠道。第一条主要管道正在运行。经营管道与公司主营业务的收入和支出相对应,出售产品以获得现金。例如,对于苹果这样一家优秀的公司来说,产品卖得很好,运营管道已成为其账户上2500多亿美元现金的主要来源。然而,特斯拉在运营中正在亏损,因此这一块对特斯拉的现金流来说是一个抽血。每当特斯拉销售电动汽车、充电墙或太阳能屋顶等产品时,他都可以从消费者那里获得现金。特斯拉用户不仅支付现金,有时甚至在收到商品之前提前支付现金。这些业务是有利可图的。例如,S/X车型的平均价格约为9.2万美元,利润率约为25%,销售一辆汽车可赚2.3万美元。但经营这一块不仅仅是销售产品,还包括经营专卖店、建设和运营充电站以及研发。正是这部分支出大于销售产品的利润,因此在运营中,特斯拉在2017年拿走了6000万美元。当然,这部分只是每年22亿美元损失中的一小部分。所以我们来到了第二大管道:工厂、总部和设备的投资,这些都需要用钱来建造,这部分属于投资。如下所示,这些现金支出不是账面上的损失,因为它们都已成为资产。投资可以带来效益,但要实现像特斯拉那样的自动化和智能化生产,投资支出是巨大的。

投资一直是特斯拉现金支出的最大部分,比如图中的Giarfactory的建设。2017年,投资管道烧毁了特斯拉44亿美元的现金!最后一种渠道是融资,是指可以从债权人(银行)和投资者那里以债券、贷款或发行股票的形式获得的所有现金。当然,当需要偿还本金和利息并向股东支付股息时,公司需要支付现金。融资渠道一直是特斯拉最大的现金来源,也是其经久不衰的秘密。2017年,特斯拉从融资渠道获得了超过44亿美元的现金!

这个数字熟悉吗?是的,这与投资支出是一致的。因此,良好的企业财务管理的关键在于保持这些主要管道之间的平衡。当你花太多现金太快时,公司很容易破产。当你生产的现金太多时,也意味着公司的运营效率低或缺乏创新能力。事实上,苹果的产品在过去十年里一直卖得很好,导致其账户上有大量现金,其投资者希望它在投资上投入更多,并将每年超过2000亿美元的现金用于创新。但苹果公司选择向股东支付股息。所以这也是一个有趣的现象。一方面,有些快乐的公司有这么多钱,只能分红;另一方面,也有痛苦的公司有很多创新想法,但却赚不到这么多现金。因此,苹果应该收购特斯拉的消息实际上是合乎逻辑的。在国内,融资渠道是特斯拉至关重要的生命线。只要债权人和投资者愿意不断为特斯拉输血,马斯克就能继续实现他的未来梦想。但恰恰相反,如果供应被切断,特斯拉将无法发挥作用。在什么情况下会切断现金供应?1.对于债权人来说,只要你的信用良好,他就会继续借给你。他们考虑两个问题,一个是你的还款能力和信用。第二是利率有多高。还款能力和信用度越高,利率就越低,反之亦然。2017年,特斯拉的贷款达到32亿美元,但这并不重要。只要特斯拉保持信用,债权人未来仍愿意借钱给它。

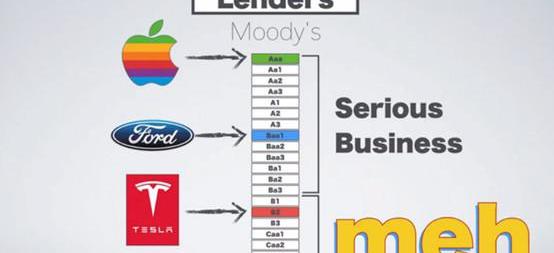

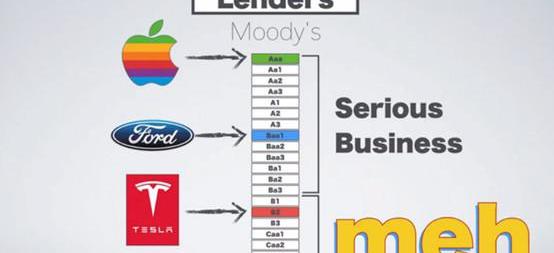

但是如何衡量信用呢?它由CRA(信用评级机构)信用评级机构提供。这些机构总是为不同的公司制定一套“科学”和“公开透明”的规则。特斯拉的信用评级一直在B2到B3之间,这是穆迪根据其债务结构给出的,但实际上相当高。原因是特斯拉一直在亏损。第二,其债务总额达到103亿美元,占其118亿美元总资产的90%!

尽管特斯拉的负债率很高,但看看它的同行,还有比他更强大的。福特的债务更严重,但其信用评级更高,所以你知道规则。

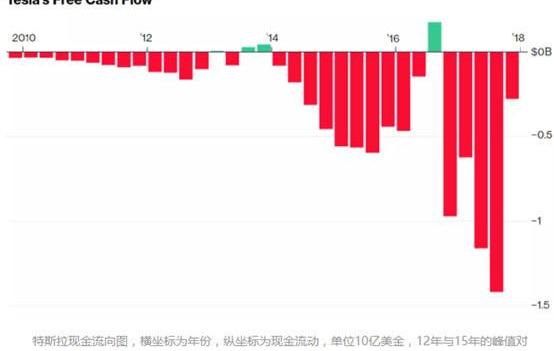

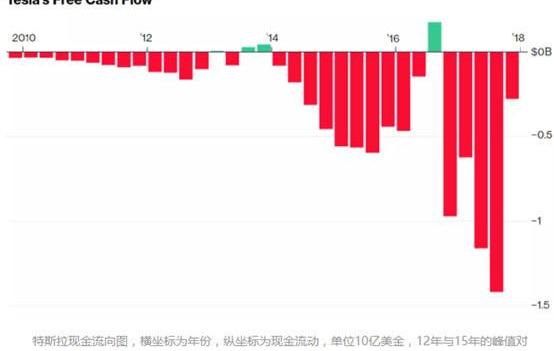

因此,只要特斯拉不让目前的经营状况恶化甚至略有改善,他就可以随时借钱。2.首次公开募股非常重要特斯拉于2010年在纳斯达克上市,当时首次公开募股融资达到2.26亿美元。然而,这笔钱并没有持续多久。自那以后,特斯拉通过多轮股票发行融资在资本市场筹集了近46亿美元。特斯拉通过发行股票来筹集资金是非常划算的。首先,特斯拉的股价很高,所以他可以通过发行少量股票来筹集足够的资金。这也意味着原始股东的股份不会被稀释太多。更重要的是,没有必要偿还通过发行股票筹集的资金。没有必要还钱,在特斯拉目前的财务状况下也没有必要分红。这就是为什么投资者和机构会购买它。因为他们和债权人一样,相信特斯拉的情况不会恶化,未来不会迅速发展,也不会扭亏为盈。如果现实是这样发生的,那么债权人将获得本金和利息,投资者也将享受股票的升值。但如果情况正好相反,那么投资者将全部损失,债权人将出售公司资产以弥补部分损失。这也是一笔“三方交易”,这笔交易能达成吗?是的,只要特斯拉继续保持其理想的销售状况。从2010年到2015年,特斯拉并没有卖出几辆车,但到2017年,累计销量已经达到10万辆。2018年,特斯拉已经有60万份订单,所以它从来没有不卖的问题,而是需要增加产能和扩大规模。每当特斯拉开始生产新车时,他们都会有一个很大的负现金流方向。当生产线开始运行几个月后,产量刚刚开始缓慢攀升,然后情况好转时,它总是达到最大值。

从特斯拉第一季度的财务支出明细来看,model 3生产线的投资已经开始放缓。这意味着特斯拉负现金流(烧钱)的最高峰已经过去,自马斯克亲自接手以来,model 3的生产已经步入正轨。在6月5日的股东大会上,马斯克声称在今年第三或第四季度将实现盈利,甚至现金流,并宣布model3将实现每周3500至5000辆的飞跃。尽管我们还需要看到实际的发展趋势,但这似乎并非没有道理。特斯拉的股价逻辑:未来投资和价值投资造就英雄,英雄也造就时代。特斯拉常年亏损和巨额债务的商业模式实际上对初创企业甚至电动汽车行业来说都很常见。只是它已经发展到了特斯拉现在的规模,普通人很难把它当作一家初创公司,所以它的商业模式在今天的金融中变得异质。事实上,没有什么比这两点更重要的了。首先,特斯拉雄心勃勃。目前的成绩在它看来只是开始,所以它不在乎现阶段能否盈利;

第二,电动汽车的市场释放正处于关键时刻,未来10至15年燃油车将被淘汰的趋势显而易见。在未来,电动汽车可能会像电子产品一样快速更新。我们亲眼目睹了在智能手机的战场上取得领先是多么重要。危险当然有。避免这些风险也很简单。如果特斯拉纯粹是为了盈利,那其实很容易。不要花很多钱扩建智能工厂,目前不要选择增加更多的充电站,继续做产品升级的研发。特斯拉之所以选择烧钱,并不是因为这是不可能的,而是因为马斯克知道,未来将是一个智能制造和智能出行的世界。特斯拉已经建立了一个稳固的用户群体,这让传统汽车公司羡慕不已。这些产品已经过验证,供不应求。可怕的是,它仍在突破。在这个电动交通即将变革的时代,如此强大的玩家的股价得到了认可,投资者仍然看到了时代的趋势。作者预测,即使model3的产能理想盈利,也不会持续太久,因为随着接下来几个大项目(Model Y、电动卡车半成品,可能还有特斯拉中国工厂)的启动,特斯拉势必会迎来另一轮甚至几轮烧钱。对于马斯克这样一个瞄准远方的角色,放慢脚步,停止数钱,这不是他的风格。只要情况允许,他将不惜一切代价冲刺。因此,何时投资特斯拉实际上是非常微妙的。巴菲特在库克时代选择了苹果,你会选择什么时候上车?马斯克多次为我们描绘了一个智能愿景,涵盖制造、旅行、物流、能源和太空。每一部都像是未来的科幻小说,但它的执行力和坚持力让人觉得,它离实现可能并不那么遥远。这种感觉以前也发生过,当时乔布斯和特斯拉改变了世界。这些都可能是特斯拉股价得到支撑和上涨的原因。他一生与爱迪生同死,11次拒绝诺贝尔奖,放弃成为世界首富,为了科学事业从未结婚,每天只睡2小时,拥有700项发明,被称为“上帝”。最后,他死于贫困。TESLA最初被人们铭记为神秘而迷人的交流电之父。如今,这个名字延续了新能源汽车领域前辈的传统,并继续发光发热。然而,华尔街的投资经理认为它面临着巨大的破产风险,媒体质疑他的产品质量,同行愤怒地斥责他“烧钱”,时机即将到来。然而,即便如此,在经历了今年第一季度的意外亏损后,特斯拉的股价迅速反弹,距离历史最高价格只有一步之遥。这种反价值投资现象背后的逻辑是什么?

从现金流来看特斯拉,熟悉特斯拉的人见证了它不断受到质疑的过程。首先是糟糕的财务状况。2017年,特斯拉的年亏损达到22亿美元,年收入118亿美元,占亏损的18%!

这是一个严重的损失吗?让我们将他的亏损率与一些知名公司进行比较。

显然,特斯拉与“市值第一公司”苹果21%的利润率之间存在很大差距,即使与通用和福特等传统车企相比也是如此,这是丑陋的。

上图显示,特斯拉实际上已经亏损多年,灰色是营收,红色是亏损。一家常年亏损的公司怎么能坚持到现在?对不起,这在美国梦中是可以的。原因是特斯拉并不缺乏现金,而且拥有源源不断的“水源”。让我们先讲一个故事:如果你有现金袋,假设公司盈利,你会投入一些钱。如果你亏损了,你需要从现金袋里拿出一些钱。需要注意的是,这个口袋里的钱永远不能为零,否则公司就会破产。画一个关键点,破产的定义是公司没有现金,不能继续经营,而不是亏损。这是现金流理论,也是所有现代企业管理的基石。事实上,每年亏损的不仅是特斯拉公司,还有包括巨头亚马逊在内的许多公司。因此,讨论特斯拉破产的关键是,特斯拉的现金袋什么时候会枯竭,2018年还是2019年?现金为王。事实上,企业现金的来源和支出有三个渠道。第一条主要管道正在运行。经营管道与公司主营业务的收入和支出相对应,出售产品以获得现金。例如,对于苹果这样一家优秀的公司来说,产品卖得很好,运营管道已成为其账户上2500多亿美元现金的主要来源。然而,特斯拉在运营中正在亏损,因此这一块对特斯拉的现金流来说是一个抽血。每当特斯拉销售电动汽车、充电墙或太阳能屋顶等产品时,他都可以从消费者那里获得现金。特斯拉用户不仅支付现金,有时甚至在收到商品之前提前支付现金。这些业务是有利可图的。例如,S/X车型的平均价格约为9.2万美元,利润率约为25%,销售一辆汽车可赚2.3万美元。但经营这一块不仅仅是销售产品,还包括经营专卖店、建设和运营充电站以及研发。正是这部分支出大于销售产品的利润,因此在运营中,特斯拉在2017年拿走了6000万美元。当然,这部分只是每年22亿美元损失中的一小部分。所以我们来到了第二大管道:工厂、总部和设备的投资,这些都需要用钱来建造,这部分属于投资。如下所示,这些现金支出不是账面上的损失,因为它们都已成为资产。投资可以带来效益,但要实现像特斯拉那样的自动化和智能化生产,投资支出是巨大的。

投资一直是特斯拉现金支出的最大部分,比如图中的Giarfactory的建设。2017年,投资管道烧毁了特斯拉44亿美元的现金!最后一种渠道是融资,是指可以从债权人(银行)和投资者那里以债券、贷款或发行股票的形式获得的所有现金。当然,当需要偿还本金和利息并向股东支付股息时,公司需要支付现金。融资渠道一直是特斯拉最大的现金来源,也是其经久不衰的秘密。2017年,特斯拉从融资渠道获得了超过44亿美元的现金!

这个数字熟悉吗?是的,这与投资支出是一致的。因此,良好的企业财务管理的关键在于保持这些主要管道之间的平衡。当你花太多现金太快时,公司很容易破产。当你生产的现金太多时,也意味着公司的运营效率低或缺乏创新能力。事实上,苹果的产品在过去十年里一直卖得很好,导致其账户上有大量现金,其投资者希望它在投资上投入更多,并将每年超过2000亿美元的现金用于创新。但苹果公司选择向股东支付股息。所以这也是一个有趣的现象。一方面,有些快乐的公司有这么多钱,只能分红;另一方面,也有痛苦的公司有很多创新想法,但却赚不到这么多现金。因此,苹果应该收购特斯拉的消息实际上是合乎逻辑的。在国内,融资渠道是特斯拉至关重要的生命线。只要债权人和投资者愿意不断为特斯拉输血,马斯克就能继续实现他的未来梦想。但恰恰相反,如果供应被切断,特斯拉将无法发挥作用。在什么情况下会切断现金供应?1.对于债权人来说,只要你的信用良好,他就会继续借给你。他们考虑两个问题,一个是你的还款能力和信用。第二是利率有多高。还款能力和信用度越高,利率就越低,反之亦然。2017年,特斯拉的贷款达到32亿美元,但这并不重要。只要特斯拉保持信用,债权人未来仍愿意借钱给它。

但是如何衡量信用呢?它由CRA(信用评级机构)信用评级机构提供。这些机构总是为不同的公司制定一套“科学”和“公开透明”的规则。特斯拉的信用评级一直在B2到B3之间,这是穆迪根据其债务结构给出的,但实际上相当高。原因是特斯拉一直在亏损。第二,其债务总额达到103亿美元,占其118亿美元总资产的90%!

尽管特斯拉的负债率很高,但看看它的同行,还有比他更强大的。福特的债务更严重,但其信用评级更高,所以你知道规则。

因此,只要特斯拉不让目前的经营状况恶化甚至略有改善,他就可以随时借钱。2.首次公开募股非常重要特斯拉于2010年在纳斯达克上市,当时首次公开募股融资达到2.26亿美元。然而,这笔钱并没有持续多久。自那以后,特斯拉通过多轮股票发行融资在资本市场筹集了近46亿美元。特斯拉通过发行股票来筹集资金是非常划算的。首先,特斯拉的股价很高,所以他可以通过发行少量股票来筹集足够的资金。这也意味着原始股东的股份不会被稀释太多。更重要的是,没有必要偿还通过发行股票筹集的资金。没有必要还钱,在特斯拉目前的财务状况下也没有必要分红。这就是为什么投资者和机构会购买它。因为他们和债权人一样,相信特斯拉的情况不会恶化,未来不会迅速发展,也不会扭亏为盈。如果现实是这样发生的,那么债权人将获得本金和利息,投资者也将享受股票的升值。但如果情况正好相反,那么投资者将全部损失,债权人将出售公司资产以弥补部分损失。这也是一笔“三方交易”,这笔交易能达成吗?是的,只要特斯拉继续保持其理想的销售状况。从2010年到2015年,特斯拉并没有卖出几辆车,但到2017年,累计销量已经达到10万辆。2018年,特斯拉已经有60万份订单,所以它从来没有不卖的问题,而是需要增加产能和扩大规模。每当特斯拉开始生产新车时,他们都会有一个很大的负现金流方向。当生产线开始运行几个月后,产量刚刚开始缓慢攀升,然后情况好转时,它总是达到最大值。

从特斯拉第一季度的财务支出明细来看,model 3生产线的投资已经开始放缓。这意味着特斯拉负现金流(烧钱)的最高峰已经过去,自马斯克亲自接手以来,model 3的生产已经步入正轨。在6月5日的股东大会上,马斯克声称在今年第三或第四季度将实现盈利,甚至现金流,并宣布model3将实现每周3500至5000辆的飞跃。尽管我们还需要看到实际的发展趋势,但这似乎并非没有道理。特斯拉的股价逻辑:未来投资和价值投资造就英雄,英雄也造就时代。特斯拉常年亏损和巨额债务的商业模式实际上对初创企业甚至电动汽车行业来说都很常见。只是它已经发展到了特斯拉现在的规模,普通人很难把它当作一家初创公司,所以它的商业模式在今天的金融中变得异质。事实上,没有什么比这两点更重要的了。首先,特斯拉雄心勃勃。目前的成绩在它看来只是开始,所以它不在乎现阶段能否盈利;

第二,电动汽车的市场释放正处于关键时刻,未来10至15年燃油车将被淘汰的趋势显而易见。在未来,电动汽车可能会像电子产品一样快速更新。我们亲眼目睹了在智能手机的战场上取得领先是多么重要。危险当然有。避免这些风险也很简单。如果特斯拉纯粹是为了盈利,那其实很容易。不要花很多钱扩建智能工厂,目前不要选择增加更多的充电站,继续做产品升级的研发。特斯拉之所以选择烧钱,并不是因为这是不可能的,而是因为马斯克知道,未来将是一个智能制造和智能出行的世界。特斯拉已经建立了一个稳固的用户群体,这让传统汽车公司羡慕不已。这些产品已经过验证,供不应求。可怕的是,它仍在突破。在这个电动交通即将变革的时代,如此强大的玩家的股价得到了认可,投资者仍然看到了时代的趋势。作者预测,即使model3的产能理想盈利,也不会持续太久,因为随着接下来几个大项目(Model Y、电动卡车半成品,可能还有特斯拉中国工厂)的启动,特斯拉势必会迎来另一轮甚至几轮烧钱。对于马斯克这样一个瞄准远方的角色,放慢脚步,停止数钱,这不是他的风格。只要情况允许,他将不惜一切代价冲刺。因此,何时投资特斯拉实际上是非常微妙的。巴菲特在库克时代选择了苹果,你会选择什么时候上车?马斯克多次为我们描绘了一个智能愿景,涵盖制造、旅行、物流、能源和太空。每一部都像是未来的科幻小说,但它的执行力和坚持力让人觉得,它离实现可能并不那么遥远。这种感觉以前也发生过,当时乔布斯和特斯拉改变了世界。这些都可能是特斯拉股价得到支撑和上涨的原因。

随着人工智能、通信、大数据、移动互联、云计算等新兴技术在汽车行业的广泛应用,智能联网汽车正在步入加速发展阶段。据不完全统计,2017年,智能网联汽车领域共完成融资额超过400亿元。

1900/1/1 0:00:006月19日,深圳市局交通警察局发布《关于对新能源纯电动物流车继续实施通行优惠政策的通告》,通告指出,已完成电子备案登记,接受监管的纯电动轻、微型货车(包含轻型厢式货车和轻型封闭式货车),

1900/1/1 0:00:00近日,根据《日本经济新闻》报道称,本田的研发子公司“本田技术研究所”正式加入百度建立的自动驾驶开发联盟Apollo(阿波罗计划)。成为第一个加入该联盟的日本车企。

1900/1/1 0:00:00软银22亿美元入股通用旗下子公司Cruise,Waymo向FCA采购62万台车用于组建自动驾驶这可能会进一步激发传统整车厂的求生欲。

1900/1/1 0:00:006月14日,宝马与百度在2018亚洲消费电子展会CESAsia上签署合作协议,双方将围绕车家互联展开合作,共同探索人车交互新模式。

1900/1/1 0:00:00Uber测试车为什么会撞死行人?外国相关媒体挖掘了许多来自Uber内部的声音,其中最引人注意的是:只在意路测,忽略了模拟器上的测试。

1900/1/1 0:00:00